Kapitał zakładowy to podstawowy składnik majątku spółki kapitałowej, który stanowi gwarancję jej wiarygodności finansowej wobec kontrahentów i zabezpieczenie dla wierzycieli. Jego wysokość jest określona w umowie spółki i zarejestrowana w Krajowym Rejestrze Sądowym.

Kapitał zakładowy – jakie funkcje pełni w przedsiębiorstwie?

- Funkcja gwarancyjna

Kapitał zakładowy pokazuje minimalny majątek spółki, który powinien być dostępny na pokrycie zobowiązań. - Funkcja organizacyjna

Wartość kapitału zakładowego określa proporcje udziałów lub akcji między wspólnikami, co wpływa na sposób podejmowania decyzji w spółce. - Funkcja wizerunkowa

Wysokość kapitału zakładowego może zwiększać zaufanie klientów i partnerów biznesowych do spółki.

Jakie są wymagania dotyczące kapitału zakładowego w Polsce?

- Spółka z ograniczoną odpowiedzialnością (sp. z o.o.)

Minimalny kapitał zakładowy wynosi 5 000 zł. - Spółka akcyjna (S.A.)

Minimalny kapitał zakładowy to 100 000 zł. - Prosta spółka akcyjna (P.S.A.)

Minimalny kapitał zakładowy wynosi tylko 1 zł, co czyni ją atrakcyjną dla start-upów.

Jak wnieść kapitał zakładowy?

- Wkład pieniężny

Najprostsza forma wniesienia kapitału, polegająca na wpłacie odpowiedniej kwoty na konto spółki. - Wkład niepieniężny (aport)

Może to być np. nieruchomość, sprzęt czy prawa autorskie, które wspólnicy przekazują spółce jako część kapitału zakładowego. - Mieszane formy wkładu

Połączenie wkładu pieniężnego i aportu, co pozwala na większą elastyczność przy tworzeniu spółki.

Kiedy należy zmienić wysokość kapitału zakładowego?

- Podwyższenie kapitału zakładowego

- Gdy spółka potrzebuje dodatkowych środków na rozwój.

- Aby zwiększyć wiarygodność finansową wobec kontrahentów i instytucji finansowych.

- Obniżenie kapitału zakładowego

- Jeśli spółka posiada nadwyżki kapitału, które można przekazać wspólnikom.

- W celu pokrycia strat, gdy spółka boryka się z trudnościami finansowymi.

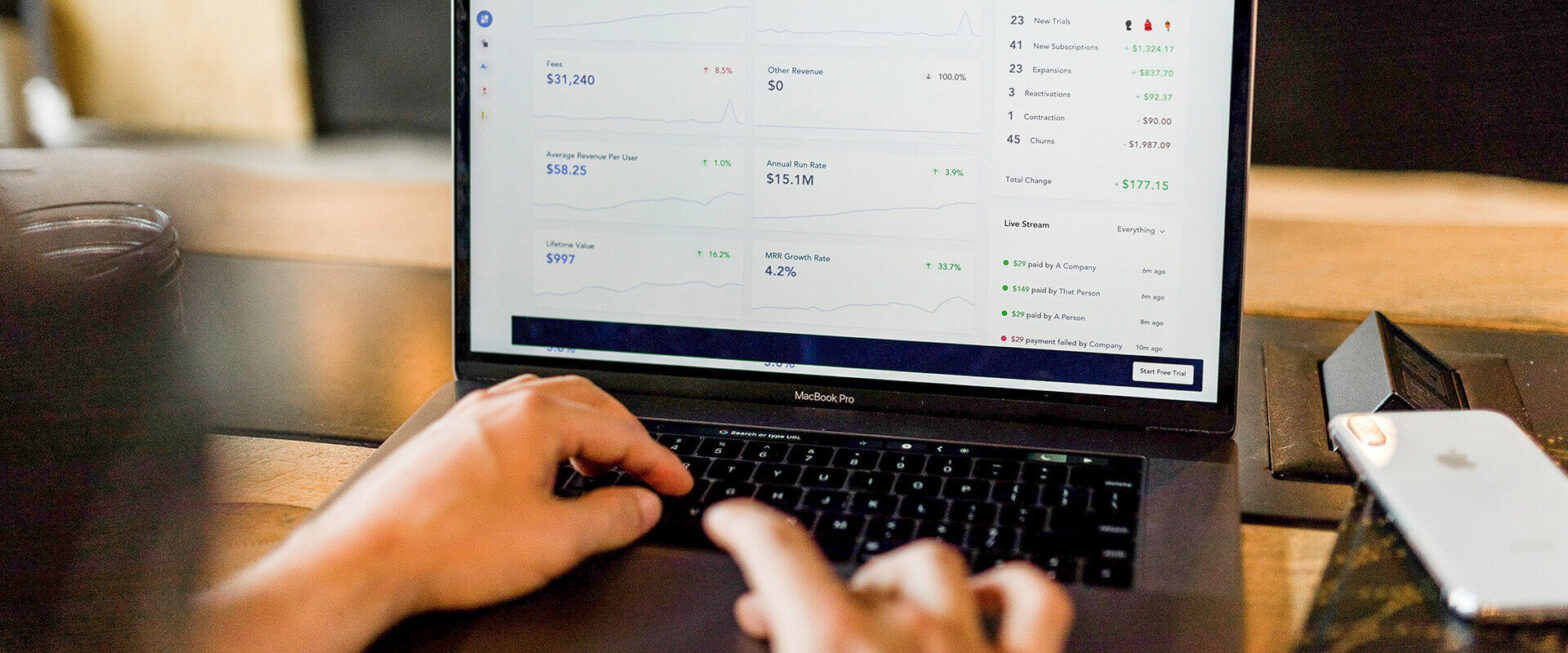

Wpływ na działalność spółki

- Bezpieczeństwo finansowe

Wysoki kapitał zakładowy zwiększa stabilność finansową i zdolność kredytową spółki. - Ułatwiony dostęp do inwestorów

Kapitał zakładowy stanowi jeden z głównych czynników branych pod uwagę przez potencjalnych inwestorów. - Większe możliwości rozwoju

Odpowiednio zarządzany kapitał pozwala na inwestowanie w nowe projekty i ekspansję rynkową.

Częste błędy związane z kapitałem zakładowym

- Niewłaściwa wycena aportu

Przecenianie wartości wkładów niepieniężnych może prowadzić do problemów prawnych. - Brak rejestracji zmian w KRS

Każda zmiana wysokości kapitału zakładowego musi być zgłoszona do Krajowego Rejestru Sądowego, a zaniedbanie tego obowiązku grozi sankcjami. - Zbyt niski kapitał zakładowy

Może to ograniczać zaufanie inwestorów i kontrahentów do spółki.

Klucz do sukcesu spółki kapitałowej

Kapitał zakładowy to nie tylko formalność, ale przede wszystkim fundament, na którym opiera się działalność spółki. Jego odpowiednie zarządzanie oraz dostosowanie do potrzeb biznesu są kluczowe dla budowania stabilności finansowej i zaufania na rynku.

![amortyzacja jednorazowa do ]jakiej kwoty](https://forumksiegowe.pl/wp-content/uploads/2024/10/jednorazowa-amortyzacja-1568x1568.png)